Pourquoi les cabinets de conseil rachètent à tout-va

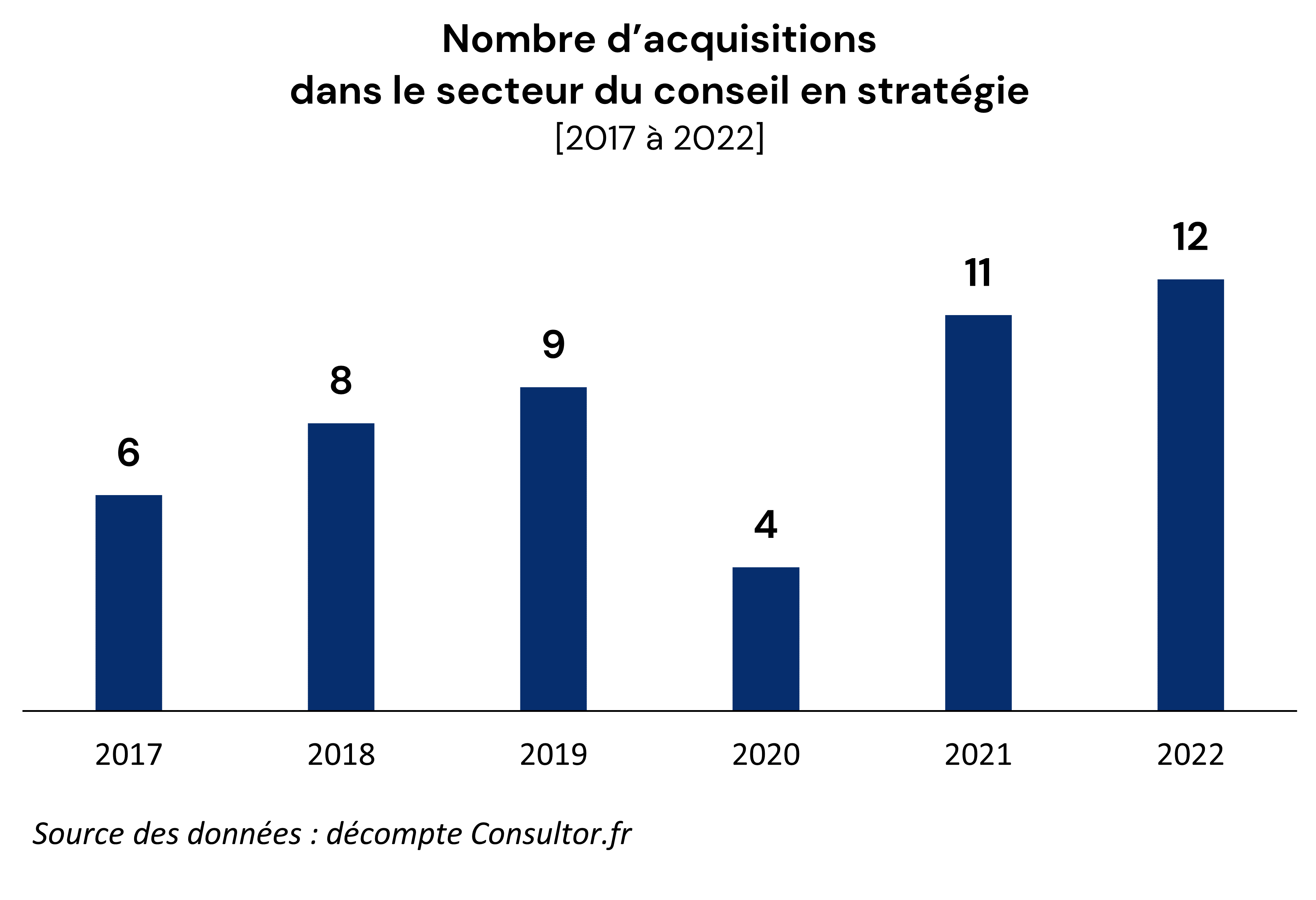

Expansion internationale, intégration de compétences recherchées : les rachats de cabinets ont tous les avantages. Ces dernières années, les opérations de fusions-acquisitions ont été nombreuses dans l’univers du conseil en stratégie, et tous les cabinets ou presque s’y adonnent. Ne serait-ce que depuis le début de la crise sanitaire, Consultor a recensé pas moins de 27 rachats (de janvier 2020 à avril 2022 par les cabinets du guide de Consultor.fr) dans des secteurs comme les télécommunications, la transformation digitale, la data science ou encore la supply chain et la stratégie pure. Une tendance qui devrait se poursuivre, dans un climat de course effrénée à la croissance.

- Conseil en stratégie : la fièvre acheteuse est retombée

- EY-Parthenon rachète un cabinet positionné sur l’impact à Singapour

- Circle Strategy acquiert un cabinet de transfo et promeut un partner à Paris

- Énergie : Oliver Wyman acquiert un spécialiste du trading de matières premières

- Mawenzi, la nouvelle opération de croissance externe d’Eight Advisory dans le conseil en stratégie

- Kéa se dote d’un savoir-faire Private Equity avec Neovian Partners

- Kea : 6e acquisition en 2 ans

- Et de deux acquisitions pour Bain depuis début 2023

Les cabinets ne s’en cachent pas : les acquisitions sont l’un des moyens privilégiés pour croître. En octobre 2019, Kea & Partners présentait ainsi son plan stratégique « DareWin », avec pour objectif de passer de 45 à 100 millions d’euros de chiffre d’affaires entre 2018 et 2025, largement grâce à de la croissance externe à hauteur de deux opérations par an jusqu’en 2023 (lire ici). Le cabinet a d’ailleurs levé 23 millions d’euros pour la financer.

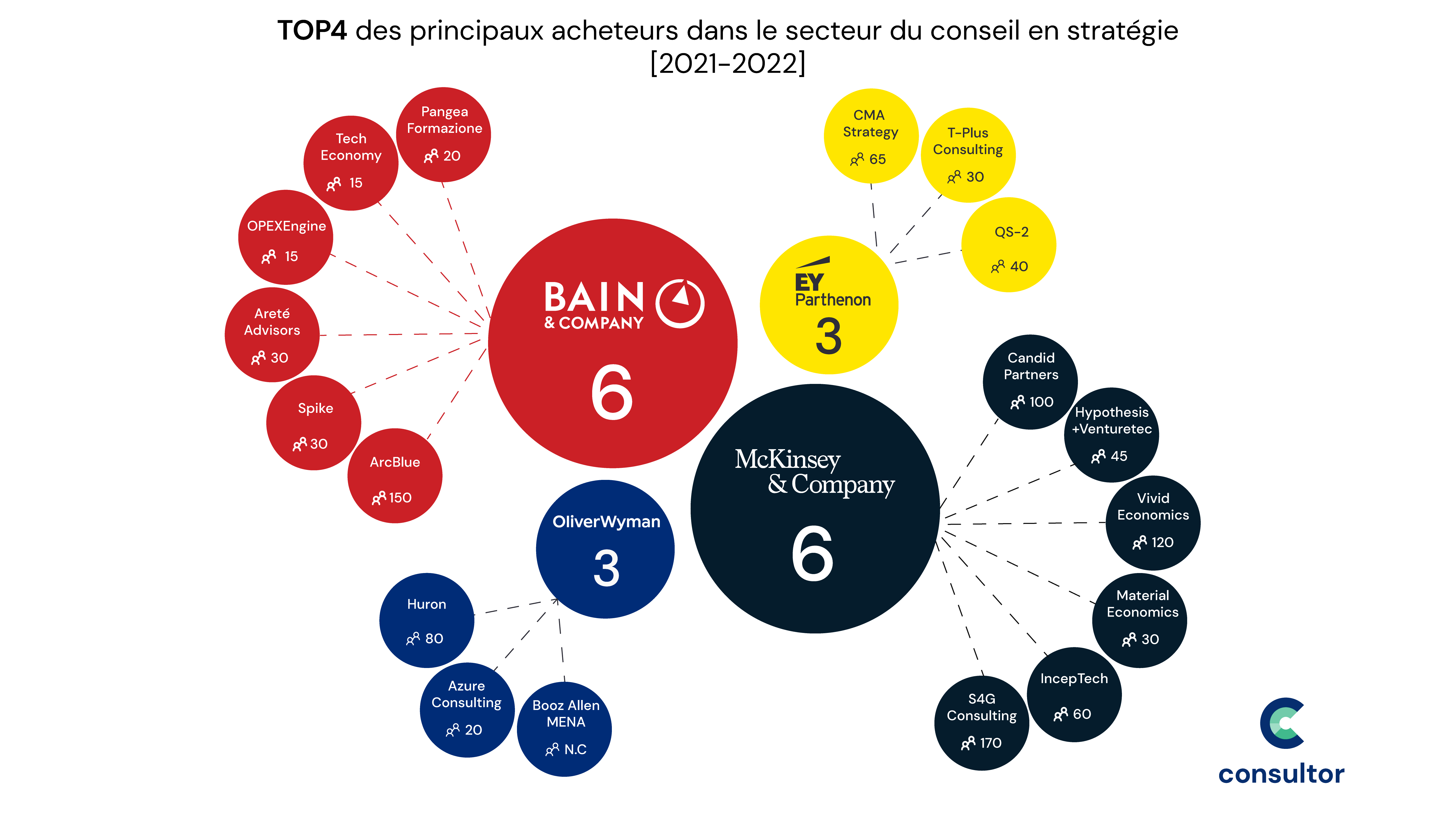

Idem pour Bain qui, depuis 2021, a successivement racheté l’Italien Pangea Formazione, spécialisé dans la data science, Areté en Inde (conseil en stratégie), Spike SpA au Chili (analyse avancée) et ArcBlue en Australie (supply chain).

Dans une étude parue le 28 mars 2022, Xerfi note que dans le consulting, ce sont les cabinets de stratégie à dimension mondiale (McKinsey, BCG, Bain, etc.) et les pôles conseil des cabinets d’audit (PwC, EY, etc.) qui ont enregistré « le plus fort taux de croissance de chiffre d’affaires entre 2014 et 2020 grâce à d’importantes opérations de croissance externe au cours de la période ». Avec une hausse de l’activité du secteur estimée à 12 % en 2022 et 10 % en 2023, selon les chiffres de l’étude, les acquisitions dans l’univers du conseil devraient donc se poursuivre, en toute logique.

Maillage géographique

Pour les cabinets, le premier avantage d’une acquisition, c’est l’implantation ou le renforcement dans une zone géographique pas ou peu développée. Et ce, en un minimum de temps… et bien plus rapidement que s’il avait fallu le faire en interne.

C’est ce qui a motivé l’une des dernières acquisitions d’Oliver Wyman : les activités de Booz Allen au Moyen-Orient, plus de 150 collaborateurs qui rejoindront les équipes OW déjà en place depuis 2005, quand l’opération sera finalisée. Par le passé, Oliver Wyman avait déjà recouru aux acquisitions pour développer son maillage.

« La croissance externe, dans les géographies où nous n’avions pas de présence, a permis de se doter immédiatement d’une structure locale, commente Gilles Roucolle, managing partner Europe chez Oliver Wyman. C’est ce que nous avons fait en France avec MID, mais aussi en Allemagne pour pénétrer le marché en 1996… » Ces vingt-cinq dernières années, OW a réalisé plus d’une trentaine d’acquisitions et est désormais présent dans 70 villes réparties dans 30 pays.

Même constat chez EY-Parthenon, qui s’est largement construit autour des acquisitions au cours de son histoire démarrée en 2014. Cette année-là, EY a racheté Parthenon – créée par deux anciens de Bain – mais aussi le Parisien Greenwich, puis les bureaux d’OC&C aux Pays-Bas, en France et en Allemagne, entre 2017 et 2018.

Plus récemment, il a repris Port Jackson Partners en Australie et T-Plus Consulting en Corée du Sud « dans un objectif de développement géographique », confirme Stéphan Bindner, nouveau managing partner France d’EY-Parthenon.

L’Australie fait d’ailleurs partie des destinations phares pour les cabinets de conseil en stratégie (lire ici).

Et pas question de ralentir sous prétexte de changements géopolitiques. « Nos choix restent dictés par l’évolution macroéconomique qu’on observe. À ce stade, il n’y a donc aucun ralentissement à prévoir en Europe. Peut-être un petit ralentissement aux États-Unis, bien qu’ils restent une cible pour les M&A », analyse Stéphan Bindner.

à lire aussi

Dans le conseil en stratégie, de nombreux acteurs ont fait le choix de procéder à des acquisitions ou des rapprochements ces dernières années (relire notre article).

Parmi les cibles achetées, citons Booz, Euclyd, Hemeria, GOV, OC&C, Monitor. Consultor a interrogé quelques acteurs côté vendeurs et acheteurs, et passé en revue ce qu’il est advenu des associés des cabinets rachetés depuis 2008 à Paris. Résultat des courses : de belles opportunités en interne, mais aussi des départs.

Renfort et gain d’expertises

Dans un climat de croissance – avec notamment des besoins plus urgents dans des domaines comme le digital et les critères environnementaux, sociaux et de gouvernance (ESG) – freinée par une guerre des talents (relire ici), les acquisitions sont aussi une solution pour rester dans la course. Elles renforcent des équipes sous-staffées et apportent des expertises nouvelles ou plus pointues dans divers domaines.

L’un des plus ciblés : la data. Quelques exemples depuis 2019 : BCG a racheté Kernel Analytics, Bain Pyxis, Spike et Pangea Formazione, et EY-Parthenon QS-2 (voir la liste des acquisitions dans le conseil, actualisée par Consultor). « Et d’autres projets de machine learning et data scientist sont dans le pipe », confirme Stéphan Bindner chez EY-Parthenon.

Les expertises dans la transformation digitale et de l’environnement ont également le vent en poupe. Ces deux dernières années, McKinsey a ainsi racheté IncepTech en Hongrie, Material Economics en Suède et Vivid Economics. EY-Parthenon a quant à lui acheté CMA Strategy Consulting aux USA. De son côté, Oliver Wyman a réalisé au cours des cinq dernières années plusieurs acquisitions dans le digital et le design en Europe, « des segments que nous jugeons stratégiques et sur lesquels la croissance organique aurait été trop lente compte tenu de l’accélération de notre expansion », précise Gilles Roucolle.

No limit… ou presque

Avec un scope si précis, rien d’étonnant à ce que certaines sociétés cibles se retrouvent dans le viseur de plusieurs cabinets en même temps. On comprend pourquoi la discrétion est de mise pendant toute la durée des discussions. Des enchères peuvent parfois s’ouvrir, mais « le prix est assez normé dans ce type d’opération », assure Gilles Roucolle. « Ce qui fait la différence, c’est la vision partagée et le projet commun, ainsi que le savoir-faire d’intégration », complète Stéphan Bindner.

Quelle que soit la situation, tous les arguments comptent pour faire pencher la balance, avec des négociations pouvant aller de six mois à un an et demi. En tout cas côté acheteurs, on ne lésine pas sur le budget. « Nous sommes totalement soutenus par notre actionnaire sur ce volet de croissance externe et avons l’intention d’intensifier nos acquisitions, dans de nombreuses régions du monde », assure le managing partner Europe d’OW. Même son de cloche chez EY-Parthenon : « Nous décidons des budgets par région, mais les enveloppes attribuées aux fusions et acquisitions sont très larges. À tel point qu’on ne se sent pas limités », avance le nouveau managing partner France.

Il faut dire que les enjeux sont grands, pour rivaliser avec la concurrence. « Le cabinet est relativement jeune comparé à ses pairs : Oliver Wyman a été créé au milieu des années 1980. Pour accélérer notre croissance et nous hisser à la hauteur de nos concurrents qui ont plus d’ancienneté, la croissance externe est un bon moyen de compléter notre croissance organique. Par ailleurs, cette stratégie est conforme à celle de notre maison mère, Marsh McLennan, qui cumule plus de 200 acquisitions ces trente dernières années. »

Pas question en revanche de croître tous azimuts. « Nous recherchons des cibles dans des domaines de compétences particuliers, ainsi que de nombreuses zones géographiques, où nous souhaitons augmenter notre force de frappe », reprend Gilles Roucolle. Les candidats identifiés sont ensuite sélectionnés selon différents critères, comme la vision et les aspirations. « Cela peut prendre des années, c’est un travail de longue haleine », assure-t-il.

Un tuyau intéressant à partager ?

Vous avez une information dont le monde devrait entendre parler ? Une rumeur de fusion en cours ? Nous voulons savoir !

commentaire (0)

Soyez le premier à réagir à cette information

Monde

08/01/26

08/01/26Le prochain Forum économique mondial aura lieu du 19 au 23 janvier, et McKinsey serait prêt à débourser jusqu’à un million de dollars pour sponsoriser la « Maison des États-Unis », lieu de soutien informel de la délégation américaine.

31/12/25

31/12/25À l’heure où les revenus publicitaires générés par les plateformes de contenu gratuit explosent, le cabinet de conseil s’offre les services d’une spécialiste des partenariats stratégiques entre marques et créateurs indépendants.

26/12/25

26/12/25Le Fonds d’investissement pour la reconstruction États-Unis–Ukraine confie à Alvarez & Marsal un rôle clé dans l’évaluation des projets financés.

17/12/25

17/12/25Alors que le cabinet a ouvert les célébrations de ses 100 ans à Chicago avec Oprah Winfrey en invitée surprise, McKinsey prépare en coulisses une réduction d’environ 10 % de ses fonctions support.

16/12/25

16/12/25Le président du mouvement des Engagés, Yvan Verougstraete, a entamé des discussions pour constituer une coalition gouvernementale à Bruxelles-Capitale, privée d’exécutif depuis 18 mois.

10/12/25

10/12/25Alors que l’Arabie saoudite densifie à grande vitesse son paysage culturel, la présence massive de cabinets de conseil occidentaux fait grincer des dents.

01/12/25

01/12/25Le cabinet vient de supprimer 200 postes dans ses équipes tech, et d’autres pourraient suivre. Motif avancé : « Les opportunités offertes par l’IA ».

21/11/25

21/11/25Dans la même promotion, un autre Français, Benjamin Tubiana, accède également au rang d'associé – à New York.

21/11/25

21/11/25Après avoir suspendu un partenariat historique avec le BCG en juillet dernier, Save the Children International a décidé de reprendre sa collaboration. Sa CEO se dit « convaincue » par les mesures prises par le cabinet.