Le casse-tête stratégique du carve-out

Les opérations de carve-out, « détourage » en français dans le texte, se démultiplient depuis 3 ans selon les consultants experts. Elles consistent à une branche d’activité jugée moins stratégique et/ou moins rentable, dans une finalité de recentrage sur le core business et d’assainissement du bilan. La plupart interviennent dans ces missions complexes – quoique peu sont étiquetés comme spécialistes du sujet – à la croisée des chemins de la strat’, du M&A, du juridique, du financier…

Ce sont des opérations de plus en plus fréquentes qui font parler d’elles lorsqu’elles concernent de très grosses firmes avec des montants de cession élevés (le plus souvent tenus secrets), d’importants risques financiers, et des centaines, voire des milliers d’employés qui « changent de main ».

En 2019, la cession de l’activité skin health de Nestlé, cédée à un consortium d’investisseurs financiers, s’était élevée à quelque 10 milliards d’euros. Exemples emblématiques en cours, la cession (en discussion) du BHV par le Groupe Galeries Lafayette ou le retail de Casino « carve-outé » pour être rapproché d’Invivo Retail (le pôle jardinerie et distribution alimentaire de la coopérative agricole) avec la création d’une plateforme chargée de l’approvisionnement des magasins Casino de produits agricoles en circuits courts.

Des opérations également régulières depuis plus de 10 ans dans le secteur des télécoms où certains opérateurs ont revendu tout ou partie de leurs infrastructures (antennes-relais, fibre optique) à des fonds d’investissement spécialisés : France Télécom Orange avait cédé sa filiale Etrali Trading Solutions en 2013, l’opérateur français de sites d’antennes TDF est repris par quatre fonds en 2015, Altice France a vendu une partie de son réseau de fibre SFR FTTH en 2018, Bolloré a cédé sa participation de 55 % dans Wifirst en 2019…

Le cas d’école Engie

Thales, Orange, Engie, L’Oréal, Imerys, Engie, Casino, Safran… Depuis la crise sanitaire, ces grandes entreprises ont toutes procédé à des opérations de carve-out, en premier lieu avec un objectif clair, le recentrage sur le core business, à l’origine de 66 % de carve-out (selon une étude du cabinet Eight Advisory de 2022). Autres raisons principales de carve-out, la cession d’actifs ou de filiales en difficulté (14 %) jugés non stratégiques pour le groupe, une volonté de valorisation de certaines activités, voire une réorganisation en interne.

Cela a été notamment le cas pour le groupe Engie (relire notre interview de l’ancienne directrice de la stratégie de l’énergéticien), avec pas moins de deux importants carve-out en 2022. L’énergéticien français n’en était pas pour autant à sa première opération du genre. En 2018, le groupe avait déjà cédé au britannique Neptune Energy son activité exploration et production de gaz (un héritage de Gaz de France), « une exécution de la stratégie low-carbon du groupe », comme le confirme à Consultor Bertrand Haas, VP M&A du groupe. En 2022, Engie a cédé Endel à Altrad et Equans à Bouygues (dossier sur lequel est intervenu Oliver Wyman) afin de « sortir des activités de service non capitalistiques pour se focaliser sur quatre global business units : la production d’énergies renouvelables, les solutions clients asset based, la gestion des grands réseaux d’infrastructures, et les actifs flexibles et le supply », atteste Bertrand Haas. Les métiers d’Equans et d’Endel ne faisaient plus partie de notre cœur stratégique, et leur cession permettait de simplifier le groupe et sa compréhension. » Et ce pour répondre au plan stratégique à horizon 2023 élaboré par la DG nommée début 2021, Catherine MacGregor.

Pour ces opérations, la direction générale a ainsi fait appel à plusieurs cabinets de conseil en stratégie pour la définition des opportunités, la préparation du rapport de due dil strat’ et commerciale pour les acquéreurs potentiels. Un cabinet spécialisé a travaillé au rapport de séparation d’Equans, acteur de services multitechniques.

« Nous voulions pouvoir présenter aux acheteurs potentiels de façon détaillée comment cette entreprise était intégrée à Engie, ce que serait le plan de séparation et quels seraient les coûts associés. L’objectif était notamment de permettre aux acquéreurs potentiels de comprendre les enjeux opérationnels, et de pouvoir anticiper la manière d’intégrer Equans dans leur propre environnement, notamment informatique », complète le VP M&A d’Engie.

Des opérations stratégiques certes, mais également complexes, voire risquées, pour Engie près de 60 milliards d’euros de chiffre d’affaires en 2021 (44 Mds € en 2020), dont Endel plusieurs centaines de millions d’euros, et Equans, 13 milliards d’euros. « Equans était une entité massive à l’échelle du groupe, structurante en termes de chiffre d’affaires (plus de 20 % du CA du groupe, ndlr). Cela veut dire qu’on divise par ailleurs par deux le nombre de salariés du groupe, de l’ordre de 160 000, avant cette cession », indique le VP. Un premier volet social des plus sensibles donc, avant même les problématiques techniques de cession de ces activités jusque-là structurantes.

Une expertise-conseil bien spécifique

Les accompagnements de carve-out se sont donc accélérés selon les cabinets présents sur ce marché transverse : L’Oréal a vendu Roger & Gallet au fonds Impala en 2020, les cessions d’Engie en 2022, deux cessions en cours pour Thales (son activité Systèmes de transports terrestres à Hitachi et son activité de systèmes électriques aéro à Safran), ou encore, en ce début 2023, la vente de la branche matériaux hautes performances d’Imerys (l’un des leaders mondiaux des spécialités minérales pour l’industrie) à Platinium…

Des missions pour lesquelles les cabinets sont appelés à différentes phases du process. « Nous intervenons à plusieurs moments, en amont, dans la réflexion stratégique de portefeuille, avec la question j’investis, je change de modèle/je cède. Puis, avec la direction stratégique et/ou le CEO sur la faisabilité du carve-out en étudiant l’ensemble de la chaîne de valeur. Car un carve-out est technique : il existe de très bonnes idées tout simplement pas réalisables par exemple pour des raisons réglementaires, de droit social, ou d’équipes partagées », précise l’associé d’Eight Advisory Nicolas Cohen-Solal. Et une fois la décision prise, le cabinet intervient également sur les classiques missions de due diligence strat’, opérationnelles, en parallèle des due diligences financières, tax…

Ces missions, à la croisée des chemins des practices, sont aussi variables en termes de durée pour les cabinets selon le type de mission qu’ils vont mener, entre 3 et 6 semaines pour une due dil’ (à l’instar des due dil’ pures strat’) jusqu’à plusieurs mois… Et sont réalisées par des consultants en stratégie généralistes avec de fortes compétences en M&A.

Le casse-tête des carve-out des services financiers

La cession d’actifs dans les services financiers est encore une autre paire de manches. Le cabinet Ares & Co, dédié à ce secteur, en connaît bien les méandres.

Ces carve-out du secteur banques et assurances, une dizaine par an sur le marché français, intéressent particulièrement des fonds de PE, parce que « les services financiers sont stables, avec des business models très intéressants et beaucoup de cash-flow », note Giovanni di Francesco, associate partner en charge du private equity du cabinet.

C’est le cas de HSBC France qui est en train de sortir du périmètre de HSBC, racheté par le fonds My Money Group, filiale du groupe américain Cerberus, qui ambitionne de relancer l’ancien Crédit Commercial de France. L’ex-réseau français de Barclays est aussi devenu Milleis Banque en 2018, racheté par le fonds d’investissement AnaCap. Milleis Banque s’est offert, pour monter en gamme en 2021, la banque privée Cholet Dupont-Oudart, ancienne filiale de la banque privée suisse EFG International, qui gérait près de 4 milliards d’euros d’actifs. En revanche, certains projets de carve-out avortent, à l’instar des Mutuelles niortaises qui ont tenté en 2019 de céder leur filiale Socram Banque au Crédit Mutuel Arkéa, qui a stoppé les négociations exclusives en cours.

Des opérations des plus complexes pour le cabinet, qui intervient avant tout en amont, sur des exit strategies mobilisant 4 à 5 consultants entre 6 et 8 semaines. « Le contexte réglementaire et prudentiel est extrêmement important dans ce domaine régulé. Il convient alors de bien modéliser les équilibres financiers et les différents ratios réglementaires de l’entité sortie de son périmètre de consolidation initial », confirme Antoine Destombes, associate partner Ares & Co.

Une opération « chirurgicale »

Chacun se l’accorde, la démarche de carve-out, quel que soit le secteur, est tout autant complexe. Pour une entreprise, se séparer d’une entité, d’une activité ou d’un site, se révèle particulièrement périlleux, tant d’un point de vue juridique, fiscal que social. Et faire perdre de la valeur à l’entreprise cédante. Risqué évidemment aussi pour l’acheteur qui peut voir chuter la valeur de la filiale cédée.

Avec à la clef, de multiples questions sur l’extraction de l’activité cédée et son intégration au sein d’une autre entreprise. Quid des équipes ? Le transfert se fera-t-il de façon automatique (tous les employés partent avec l’entité) ou volontaire, avec de nécessaires négociations ? Un transfert volontaire particulièrement dangereux lorsque les compétences ne suivent pas et à la clef, un risque de dévalorisation de l’actif.

Autre complexité du carve-out, les obligations réglementaires. Comme cela a été le cas pour l’acquisition par Alstom de son concurrent canadien Bombardier Transport finalisée début 2021, devenant par-là même le n° 2 du ferroviaire mondial. Une transaction autorisée par les autorités de la concurrence à condition que des actifs du nouveau périmètre soient cédés. Et Alstom de s’engager notamment à céder la plateforme principale Coradia Polyvalent et son usine de production de Reichshoffen en Alsace.

Et que dire du D-One, le jour J de la séparation des actifs du groupe vendeur ? « Ce moment du closing, de transfert de propriété est crucial, car tout doit fonctionner, comme une entreprise qui se lance : les clients doivent être livrés, les salariés payés », ajoute Nicolas Cohen-Solal, chez Eight Advisory.

Dans cette opération, il y a l’après pour l’activité cédée, tout comme pour le cédant. « L’opérationnel post-cession est une phase tout autant cruciale. Où va le groupe et comment cela se décline-t-il ? Pour exemple lorsque Clarins a vendu ses parfums à L’Oréal, certains pays (i. e, sites de production/clients) du groupe sont devenus marginaux. Le groupe a dû revoir toute son organisation à l’international », témoigne l’associé d’Eight Advisory.

Tout comme lors d’un retournement d’une entreprise, il faut plusieurs années pour savoir si ces opérations de carve-out sont une réussite ou un échec. Car cela peut coûter cher à court terme au cédant. Pour seul exemple, la cession des activités France de HSBC qui a vu reculer en 2022 son résultat net avant impôts de plus de 7 %, en cause la charge supplémentaire de 2,4 milliards de dollars liée à la cession. Quoi qu’il en soit, ces cessions sont un choix stratégique assumé – et irréversible – de la gouvernance en place.

à lire aussi

Le groupe Engie avait annoncé il y a quelques semaines la mise en vente d’Equans, son pôle de services multitechniques, estimé entre 5 milliards et 6 milliards d’euros.

Un tuyau intéressant à partager ?

Vous avez une information dont le monde devrait entendre parler ? Une rumeur de fusion en cours ? Nous voulons savoir !

commentaires (1)

citer

signaler

energie - environnement

16/10/25

16/10/25Ce marché public concerne un audit des coûts et du planning du programme Nouveau Nucléaire Français – un chantier stratégique pour l’État et EDF.

10/09/25

10/09/25Le Boston Consulting Group accompagne ConocoPhillips dans une réorganisation d’ampleur, qui prévoit de supprimer jusqu’à 3 250 postes dans le monde.

16/05/25

16/05/25McKinsey va devoir remettre deux documents relevant de prestations de conseil auprès du géant pétrolier Exxon, dans le cadre d’un procès intenté par l’État du Massachusetts pour « pratiques trompeuses » en matière climatique.

13/05/25

13/05/25Il était resté 17 ans au BCG, et près de 3 au secrétariat général à la Planification écologique : Frédérik Jobert intègre le comex de NW – la première licorne française dans le secteur de la transition énergétique.

25/04/25

25/04/25Cette transformation intervient alors que le DG de l’ONEE a été remplacé en juin 2024, la situation de l’entreprise publique étant devenue « préoccupante ».

03/04/25

03/04/25Le 21 mars 2025, Luc Rémont a été débarqué avant la fin de son mandat. Chantiers prioritaires d’EDF, missions en cours, marché public sur les 6 prochaines années : le point avec Philippe Angoustures, partner Énergie de PMP Strategy.

19/02/25

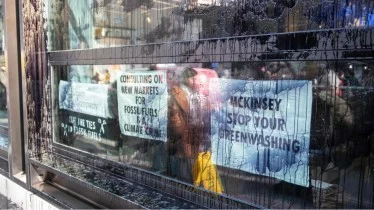

19/02/25Recouvert de faux pétrole brut : tel a été le sort du siège londonien de McKinsey le 17 février, à l’initiative de militants d’Extinction Rebellion.

31/01/25

31/01/25Depuis le 1er janvier 2025, Katherine Dixon n’est plus associée du bureau parisien de Bain. Elle a rejoint une ONG spécialisée dans le conseil aux gouvernements en matière de régulation énergétique, comme directrice générale.

13/01/25

13/01/25Le montant de ce marché de conseil n’est pas connu. Le précédent atteignait 260 millions d’euros pour la seule partie strat’.